سرمایهگذاری از دریچه ماتریس همبستگی

به گزارش نماد اقتصاد، بهکارگیری این ابزار آماری از سه طریق به مدیریت ریسک و بهینه کردن سبد سرمایهگذاری کمک میکند. با استفاده از اطلاعات این ماتریکس میتوان صنایعی را یافت که همبستگی کمتری دارند و میتوانند به عنوان مکمل در یک سبد سرمایهگذاری استفاده شوند. همچنین میتوان از صنایعی که همبستگی مثبت دارند به عنوان شاخص پیشنگر بازار استفاده کرد که آیینهای از وضعیت اقتصادی کشور را نشان میدهند.

در نهایت با استفاده از همبستگی صنایع با شاخص کل میتوان صنایع پیشران را پیدا کرد که بیشترین اثر بر شاخص کل را خواهند داشت. به این ترتیب میتوانیم با استفاده از اطلاعاتی که ماتریس همبستگی به ما میدهد صنایعی را برای سرمایهگذاری انتخاب کنیم که بهینهترین بازدهی را داشته باشند.

ماتریس همبستگی چیست؟

ماتریس همبستگی (Correlation Matrix) بازده سهام، ابزاری آماری است که برای ارزیابی و تحلیل رابطه بین بازده سهمهای مختلف به کار میرود. این ماتریس به شکل یک جدول نمایش داده میشود که در آن هر ردیف و ستون به یکی از سهمها اختصاص دارد. در هر خانه این ماتریس ضریب همبستگی پیرسون، که ارتباط خطی دو متغیر با یکدیگر را نشان میدهد، بین بازده دو سهم خاص نمایش داده میشود.

اعداد این ماتریس در محدوده منفی یک و مثبت یک قرار داشته و اعداد درجشده در هر خانه نوع و شدت رابطه بین دو داده را نشان میدهد. ضریب همبستگی مثبت بین دو سهم یا صنعت نشان میدهد که تغییرات بازده آن دو به طور معمول در یک جهت است. هرچه این ضریب به یک نزدیکتر باشد، این رابطه قویتر است. همچنین اگر ضریب همبستگی منفی باشد، معمولا تغییرات بازده دو سهم در جهتهای مخالف است. هرچه این ضریب به منفی یک نزدیکتر باشد، شدت رابطه معکوس قویتر است. همبستگی صفر به این معناست که هیچ ارتباط خطی مشخصی بین بازده دو سهم وجود ندارد و تغییرات بازده آنها به یکدیگر وابسته نیست.

میتوان برای استخراج دادههای موجود در جدول از ضریب همبستگی اسپیرمن نیز استفاده کرد، چرا که این ضریب قابلیت بررسی روابط غیرخطی را دارد. بااینحال با توجه به اینکه دادهها از توزیع نرمال برخوردار هستند، استفاده از ضریب همبستگی پیرسون به دلیل دقت بالاتر در چنین شرایطی توصیه میشود.

سرمایهگذاری از دریچه ماتریس همبستگی

ماتریس همبستگی صنایع به تحلیلگران و سرمایهگذاران کمک میکند تا روابط بین صنایع مختلف را آسانتر درک کنند. به همین دلیل این ماتریس به عنوان ابزاری تخصصی و حیاتی در تحلیلهای مالی شناخته میشود. یکی از مهمترین کاربردهای ماتریس همبستگی، مدیریت ریسک و بهینهسازی سبد سرمایهگذاری است. متنوعسازی (Diversification) به منظور کاهش ریسک پورتفولیو و پایدارسازی بازده به کار میرود. سرمایهگذاران و مدیران پورتفولیو با تحلیل همبستگی بین صنایع مختلف میتوانند تنوع قابلقبولی را در پورتفولیو خود ایجاد کنند. ماتریس همبستگی با تحلیل روابط بین داراییها یا صنایع مختلف، میتواند به بهبود تنوع و کاهش ریسکهای مرتبط با پورتفولیو کمک کند. برای مثال، اگر شاهد همبستگی منفی بین دو صنعت باشیم، یعنی عملکرد یک صنعت بهطور معکوس با صنعت دیگر تغییر کند، سرمایهگذاری در هر دو صنعت میتواند به کاهش نوسانات و ریسک پورتفولیو کمک کند. به این ترتیب، با افزودن داراییهایی که همبستگی پایینی با یکدیگر دارند، ریسک کلی پورتفولیو کاهش مییابد. این استراتژی در دورههای ناپایدار اقتصادی اهمیت زیادی دارد، چراکه ممکن است برخی صنایع بهطور مثبت و برخی بهطور منفی به تغییرات اقتصادی پاسخ دهند.

از سوی دیگر تحلیلگران میتوانند با تحلیل همبستگیها، روابط پنهان و الگوهای رفتاری بین صنایع مختلف را شناسایی کنند. این اطلاعات میتواند به پیشبینی واکنشهای صنایع به تغییرات اقتصادی، نوسانات بازار یا سیاستهای مالی کمک کند. بهعنوان مثال، اگر یک صنعت نسبت به تغییرات نرخ بهره حساستر است، ماتریس همبستگی میتواند به شناسایی این الگوها و تنظیم استراتژیهای سرمایهگذاری متناسب با آنها کمک کند. از دیگر کاربردهای ماتریس همبستگی، نقش کلیدی آن در شناسایی تغییرات ساختاری بازار است. تغییرات غیرمنتظره در همبستگی بین صنایع مختلف میتواند نشاندهنده تغییرات اساسی در ساختار اقتصادی یا بازار باشد. این تغییرات به فعالان بازار کمک میکند تا در سریعترین زمان ممکن روندهای جدید یا تغییرات در رفتار بازار را شناسایی کرده و تصمیمات استراتژیک مناسبتری بگیرند. این ابزار با ارائه بینشهای عمیق درباره رفتار صنایع و تعاملات آنها، به بهبود تصمیمگیریهای سرمایهگذاری و تحلیل بازار کمک میکند.

اگرچه ماتریس همبستگی ابزار مفیدی برای تحلیل روابط بین داراییها و صنایع مختلف است، با این وجود باید محدودیتهای آن را در نظر گرفت و نتایج را با احتیاط تفسیر کرد. توجه به نوسانات دادهها، تاثیر نقاط دورافتاده، تغییرات زمانی و عدم توجه به علت و معلول میتواند به بهبود تحلیلها و اتخاذ تصمیمات بهینهتر کمک کند. همچنین استفاده از ماتریس همبستگی در کنار سایر ابزارهای تحلیل و تکنیکهای آماری میتواند به ایجاد دیدگاهی جامعتر و دقیقتر کمک کند.

چه صنایعی سبد بهینه میسازند؟

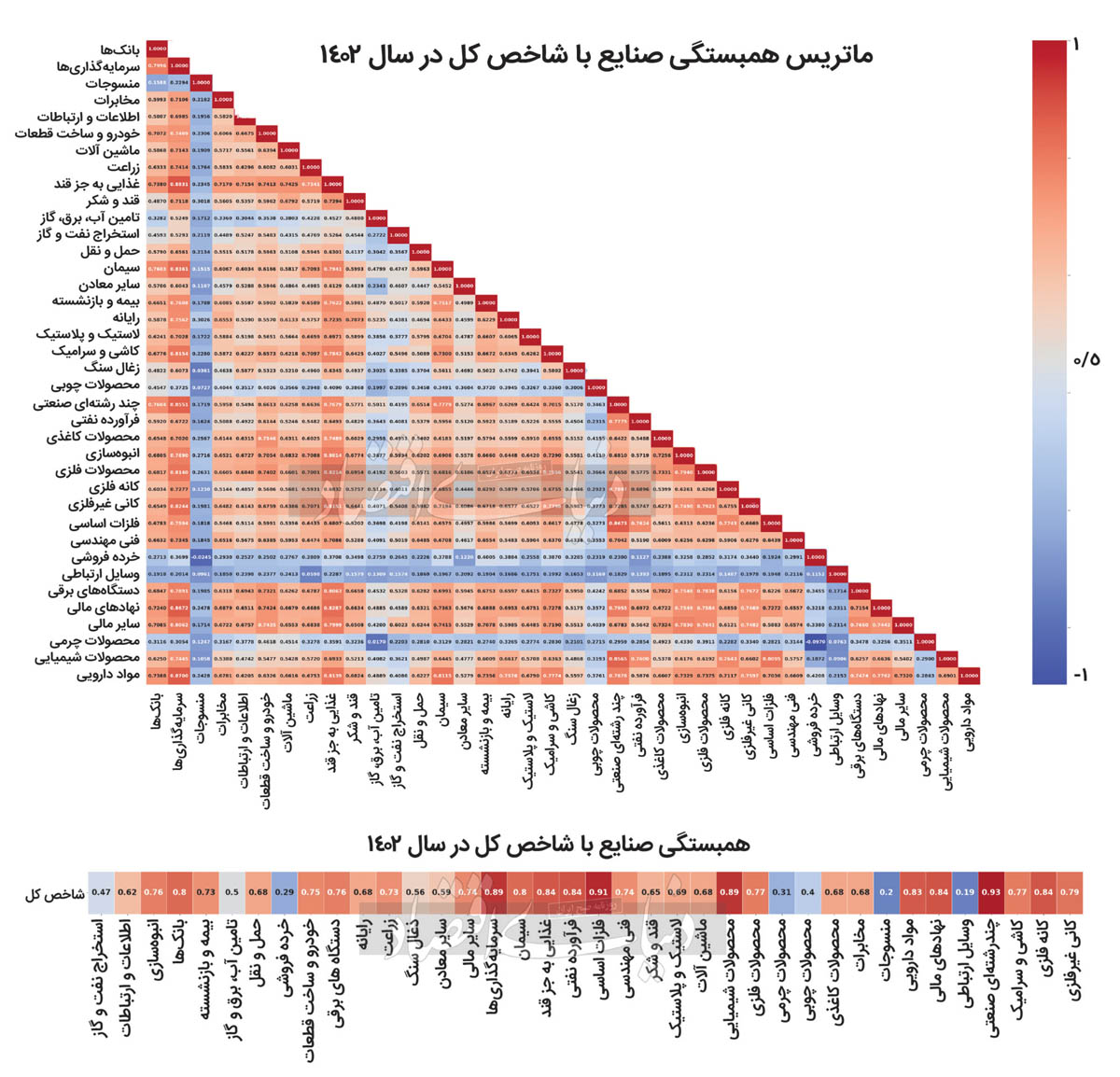

تحلیل دادههای ماتریس همبستگی صنایع مختلف برای سال 1402نشان میدهد که صنایع وسایل ارتباطی، منسوجات، خردهفروشی، محصولات چرمی و محصولات چوبی بهترتیب کمترین همبستگی را با سایر صنایع دارند. این مساله میتواند به دلایل مختلفی از جمله تعداد محدود شرکتهای فعال در این صنایع، ماهیت خاص فعالیت آنها و وابستگی کمتر به نرخ ارز مرتبط باشد. به عنوان مثال، صنایع منسوجات، محصولات چرمی و محصولات چوبی هرکدام با تنها یک نماد و صنایع وسایل ارتباطی و خردهفروشی نیز هر کدام تنها با سه نماد در بورس تهران حضور دارند. این امر باعث میشود که نوسانات عملکردی هر نماد، تاثیر قابلتوجهی بر کل صنعت داشته باشد و به دلیل عدم هموارسازی نوسانات، همبستگی این صنایع با سایر بخشهای بازار کمتر باشد.

یکی دیگر از دلایل همبستگی کم این صنایع با دیگر گزینهها، ماهیت متفاوت عرضه و تقاضا در آنهاست. به عنوان مثال، صنایع خردهفروشی و محصولات چرمی بهشدت تحتتاثیر تقاضای داخلی و رفتار مصرفکنندگان قرار دارند. این در حالی است که بسیاری از صنایع دیگر به تغییرات جهانی و وضعیت بازارهای بینالمللی وابسته هستند. این تفاوت در بازار هدف، موجب میشود این صنایع به شکل متفاوتی نسبت به تغییرات اقتصادی و سیاسی واکنش نشان دهند و به این ترتیب، همبستگی کمتری با سایر صنایع داشته باشند. از سوی دیگر، این صنایع عمدتا به عنوان صنایع ریالی شناخته میشوند و درآمدها و هزینههای آنها به ریال محاسبه میشود؛ بنابراین، نوسانات نرخ ارز تاثیر کمتری بر آنها میگذارد. به همین دلیل صنایع وسایل ارتباطی، منسوجات، خردهفروشی، محصولات چرمی و محصولات چوبی میتوانند گزینههای مناسبی برای سرمایهگذارانی باشند که به دنبال کاهش ریسک و تنوعبخشی به سبد سرمایهگذاری خود هستند. افزودن این صنایع به سبد سرمایهگذاری میتواند به سرمایهگذاران کمک کند تا در شرایط نوسانی بازار، ریسک خود را مدیریت کرده و از مزایای همبستگی پایین آنها بهرهمند شوند. این امر در بازارهایی که با نوسانات شدید و عدم ثبات اقتصادی مواجه هستند، اهمیت بیشتری داشته و به ایجاد یک سبد سرمایهگذاری متوازن و پایدار کمک کند.

چه صنایعی وضعیت واقعی اقتصاد را تصویر میکنند؟

بررسی دادههای همبستگی صنایع مختلف نشان میدهد که صنایعی مانند سرمایهگذاریها، مواد غذایی به جز قند، مواد دارویی و نهادهای مالی به ترتیب بیشترین همبستگی را با سایر صنایع موجود در بازار دارند. این موضوع میتواند ناشی از دلایل مختلفی باشد که از ماهیت فعالیت، تاثیرپذیری از شرایط کلان اقتصادی و ساختار هر صنعت نشات میگیرد. نمادهای زیرمجموعه صنعت سرمایهگذاری به طور مستقیم با بسیاری از صنایع دیگر در ارتباط هستند. شرکتهای سرمایهگذاری، پرتفوی گستردهای از سهام صنایع مختلف را در اختیار دارند. هرگونه تغییر در عملکرد یا ارزش سهام این صنایع بهطور مستقیم بر وضعیت صورتهای مالی شرکتهای سرمایهگذاری تاثیر میگذارد. به همین دلیل، همبستگی این صنعت با سایر صنایع بالاست.

صنعت مواد غذایی (به جز قند) به دلیل تامین نیازهای اساسی و مصرفی مردم، تاثیرپذیری زیادی از شرایط کلان اقتصادی، تورم و سطح درآمد خانوارها دارد. تغییر درآمد خانوارها و نرخ تورم تاثیر مستقیم بر تقاضا برای محصولات غذایی میگذارد؛ به طوری که هنگام کاهش قدرت خرید، مصرفکنندگان به محصولاتی با قیمت مناسبتر روی میآورند. همچنین وابستگی این صنعت به مواد اولیه ای که خود تحت تاثیر نوسانات قیمت جهانی کالاها قرار دارند، فرآیند توزیع و حملو نقل آن و وابستگی چندجانبه به دیگر صنایع از دیگر دلایلی است که موجب شده این صنعت از همبستگی بالایی با دیگر گزینهها برخوردار باشد. صنعت دارویی به دلیل ماهیت حساس و ارتباط نزدیکی که با سلامت عمومی دارد، تحت تاثیر شرایط اقتصادی، سیاستهای بهداشتی و تغییرات جمعیتی قرار دارد. همچنین وابستگی این صنعت به بخشهای مختلف اقتصاد، از جمله تامین مواد اولیه، فناوریهای تولید و توزیع موجب ارتباط تنگاتنگ این صنعت با دیگر صنایع شده است.

نمادهای زیرمجموعه صنعت دارو با حوزههایی همچون تولید محصولات شیمیایی، بستهبندی و لجستیک در تعامل هستند و تغییرات در هر یک از این بخشها میتواند به طور مستقیم بر صنعت دارویی تاثیر بگذارد. نهادهای مالی از جمله تاثیرگذارترین بازیگران اقتصادی در بازارهای مالی به شمار میروند. این نهادها بهطور مستقیم در تامین مالی و مدیریت ریسک صنایع مختلف نقش دارند. نمادهای زیرمجموعه این صنعت به دلیل نقش محوری در تامین اعتبار و تسهیلات، رابطه تنگاتنگی با صنایع تولیدی و خدماتی دارند. این ویژگیها میتواند برای سرمایهگذاران اهمیت زیادی داشته باشد، چرا که تغییرات این صنایع به عنوان شاخصهای پیشنگر (Leading Indicators) عمل کرده و میتواند اطلاعات مهمی درباره روند کلی بازار و اقتصاد ارائه دهد.

بهینهسازی پرتفو با صنایع مکمل

دادههای همبستگی بین صنایع مختلف در سال 1402 نشان میدهد که کمترین همبستگی بین صنایع خردهفروشی و محصولات چرمی با ضریب 0.097-، صنایع خردهفروشی و منسوجات با ضریب 0.0245-، صنایع تامین آب، برق و گاز با محصولات چرمی با ضریب 0.017 و صنایع زغالسنگ و منسوجات با ضریب 0.036 وجود دارد. این همبستگیهای کم یا منفی میتواند ناشی از تفاوتهای عمده در ماهیت فعالیت، بازار هدف و شرایط اقتصادی حاکم بر هر یک از این صنایع باشد. به عنوان مثال، خردهفروشی و محصولات چرمی به دلیل تفاوت در نوع تقاضا و بازار هدف، حساسیتهای متفاوتی نسبت به تغییرات اقتصادی و قدرت خرید مصرفکنندگان دارند. محصولات چرمی اغلب به عنوان کالاهای لوکس یا غیرضروری شناخته میشوند، درحالیکه خردهفروشی، نیازهای روزمره و اولیه مصرفکنندگان را تامین میکند.

این تفاوت در نوع تقاضا باعث میشود که تغییرات اقتصادی و نوسانات بازار تاثیرات متفاوتی بر هر یک از این صنایع بگذارد و به همبستگی منفی بین آنها منجر شود. این ویژگیها نشان میدهد نوسانات و ریسکهای این صنایع تا حد زیادی مستقل از یکدیگر هستند و میتوانند گزینههای مناسبی برای تشکیل یک سبد سرمایهگذاری متنوع باشند. سرمایهگذاران میتوانند با ترکیب صنایعی با همبستگی پایین یا منفی، مانند خردهفروشی و محصولات چرمی، ریسک کلی سبد خود را کاهش دهند. همچنین، افزودن صنایعی مانند تامین آب، برق و گاز که کمتر از سایرین تحتتاثیر نوسانات اقتصادی قرار میگیرند، میتواند رویکردی مناسب در برابر بحرانهای اقتصادی باشد.

صنایع جانشین در سبد سرمایهگذاری

بررسی دادههای ماتریس همبستگی نشان میدهد که جفت صنایع سرمایهگذاریها با مواد غذایی (به جز قند)، سرمایهگذاریها با مواد دارویی، چندرشتهایهای صنعتی با فلزات اساسی، و سرمایهگذاریها با نهادهای مالی، بهترتیب، بالاترین میزان همبستگی را با یکدیگر داشته و همگی دارای ضریب همبستگی بیش از 0.8 هستند. این میزان همبستگی نشاندهنده ارتباط تنگاتنگ بازده این صنایع با یکدیگر است.

شرکتهای سرمایهگذاری مالک بخش اعظمی از سهام شرکتهای دارویی و صنایع غذایی (به جز قند) هستند. این مالکیت گسترده موجب میشود هر گونه تغییر در بازده این شرکتهای سرمایهگذاری، بهسرعت روی عملکرد و ارزش سهام صنایع غذایی و دارویی تاثیر بگذارد. همچنین چندرشتهایها به دلیل ماهیت پرتفوی خود که شامل سهام فلزات اساسی است، ارتباط تنگاتنگی با یکدیگر دارند. شرکتهای سرمایهگذاری و نهادهای مالی به دلیل نقش مشترک در تامین مالی و مدیریت سرمایه، همبستگی زیادی با یکدیگر دارند. تغییرات در سیاستهای پولی، نرخ بهره و شرایط اقتصادی کلان بهطور همزمان بر این دو صنعت تاثیرگذار است. هرگونه نوسان در عملکرد نهادهای مالی میتواند بازدهی شرکتهای سرمایهگذاری را تحتتاثیر قرار دهد و بالعکس.

تصویر صنایع پیشران شاخص کل

صنایعی که همبستگی بالایی با شاخص کل دارند، به عنوان صنایع پیشران بازار شناخته میشوند. عملکرد این صنایع، بخش عمدهای از تغییرات شاخص کل را توضیح میدهد. هرگونه تغییر در قیمت محصولات این صنایع یا صورتهای مالی آنها، میتواند شاخص کل را بهطور معناداری تحتتاثیر قرار دهد. همبستگی بالای هر صنعتی با شاخص کل معمولا نشان میدهد که این صنعت به میزان زیادی تحت تاثیر عوامل کلان اقتصادی و سیستماتیک قرار دارد. همچنین، در مواقعی که بازار روند صعودی یا نزولی دارد، این صنایع بهعنوان پیشرو عمل کرده و میتوانند سیگنالهای اولیه برای جهتگیری شاخص کل را فراهم کنند.

دادههای سال 1402 نشان میدهند که صنایع چندرشتهایها، فلزات اساسی، محصولات شیمیایی و سرمایهگذاریها بهترتیب بیشترین همبستگی را با شاخص کل بورس داشتهاند. این یافتهها با توجه به جایگاه این صنایع به عنوان شرکتهای برتر از نظر سهم آنها از ارزش کل بازار، قابل توجیه است. حضور پررنگ این صنایع در بازار سرمایه و تاثیر بالای آنها بر شاخص کل بیانگر آن است که تغییرات در این بخشها میتواند به طور قابلتوجهی بر حرکت شاخص کل تاثیر بگذارد.

از سوی دیگر، صنایع وسایل ارتباطی و منسوجات کمترین همبستگی را با شاخص کل بورس در سال 1402 داشتهاند. این موضوع نشان میدهد که تغییرات در بازدهی این صنایع هماهنگی کمتری با شاخص کل بازار داشته و این صنایع عموما به تحرکات کل بازار واکنش متفاوتی نشان دادهاند. این صنایع میتوانند برای سرمایهگذارانی که به دنبال تنوعبخشی و کاهش ریسک سیستماتیک پرتفوی خود هستند، گزینههای مناسبی باشند.

تفاوتهای کلیدی ضریب همبستگی و بتا چیست؟

باید توجه داشت که اگرچه مفاهیم ضریب همبستگی و بتای بازار شباهتهایی دارند، اما از نظر کاربرد و معنا متفاوت بوده و نباید با یکدیگر اشتباه گرفته شوند. ضریب همبستگی، شدت و جهت رابطه میان بازدهی دو متغیر را نشان میدهد. این در حالی است که بتا، میزان حساسیت یا واکنش یک سهم یا صنعت را به تغییرات شاخص کل بورس نشان میدهد. این ضریب میتواند مثبت یا منفی باشد و مقدار آن نشان میدهد تغییرات شاخص کل با چه شدتی بر بازدهی سهم یا صنعت تاثیر میگذارد. برای مثال، اگر بتای یک صنعت برابر 1.5باشد، به این معناست که با تغییر 1درصدی شاخص کل، بازدهی آن صنعت 1.5درصد تغییر میکند. درنتیجه اساسیترین تفاوت بتا با ضریب همبستگی صنایع با شاخص کل در این است که بتا به حساسیت و سنجش ریسک سیستماتیک میپردازد، درحالیکه ضریب همبستگی به نوع رابطه و شدت آن توجه میکند.

منبع: دنیای اقتصاد